- Что такое нулевая декларация

- В каких случаях надо подавать нулевую декларацию, а в каких — нет

- Когда при продаже недвижимости может получиться нулевая декларация

- Исключение — стандартный вычет

- Зачем учитывать кадастровую стоимость недвижимости

- Как и в какие сроки нужно подавать нулевую декларацию

- Какие документы следует приложить к нулевой декларации

- Что будет, если не подать декларацию в налоговую

- Главное

Что такое нулевая декларация

Получив доход от продажи недвижимости: квартиры, дома, доли в них, гаража, земельного участка — бывший собственник должен подать в Федеральную налоговую службу декларацию и заплатить налог с полученного дохода (налог на доходы физических лиц – НДФЛ), если объект находился в собственности меньше минимального срока владения.

По общему правилу минимальный срок владения составляет 5 лет. Но если имущество получено в дар, приватизировано, унаследовано от близкого родственника, перешло по договору пожизненного содержания или является для продавца единственным жильём, срок сокращается до 3 лет.

В некоторых случаях при продаже имущества ранее минимального срока налога к уплате не возникает. Декларация, которую заполняют по форме 3-НДФЛ, получается нулевой: сумма налога к уплате или возврату по ней равна нулю.

В каких случаях надо подавать нулевую декларацию, а в каких — нет

Если вы продали недвижимость и минимальный срок владения прошёл, налога не возникает — подавать нулевую налоговую декларацию не надо. Сумма полученного дохода не важна.

Другой вариант: вы воспользовались какой-то льготой, позволяющей сократить срок владения. Например, продали квартиру, полученную по наследству от бабушки, через 3,5 года, или применили льготу для семей с двумя несовершеннолетними детьми. В таких случаях налоговая не видит по умолчанию, что объект попадает под льготу. Поэтому, скорее всего, рассчитает налог так, как будто льготы нет, ещё и начислит штраф за не сданную вовремя декларацию.

В этом случае подавать нулевую налоговую декларацию также не надо, но до истечения срока подачи декларации бывшему собственнику лучше направить в налоговую службу пояснение — простое обращение, приложить подтверждающие льготу документы и дождаться уведомления, что данные приняты.

Проще всего сделать это через личный кабинет на сайте налоговой. Такой шаг поможет предотвратить какие-либо требования от налоговой и избежать оспаривания штрафов.

Всё меняется, если доход от продажи недвижимости был получен, а минимальный срок владения не истёк. Налогоплательщик обязан подать в Федеральную налоговую службу декларацию по форме 3-НДФЛ. Будет она при этом нулевой или нет, значения не имеет.

Когда при продаже недвижимости может получиться нулевая декларация

1. Собственник получил доход, но сумма заявленных в декларации вычетов больше или равна доходу.

Анна продала комнату в 2025 году и получила доход в размере 260 тыс. рублей. Минимальный срок владения ещё не истёк, так как она купила её 2 года назад. В этом же году она заплатила за своё лечение 150 тыс. рублей, а за дополнительное образование сына — 110 тыс. рублей.

Доход от продажи, социальный налоговый вычет, в который вошло лечение, и траты на обучение ребёнка указываются в одной декларации.

В итоге налог к уплате получился 0 рублей, но декларацию надо подать. Во-первых, заявить к возврату социальные вычеты. Во-вторых, потому что не прошёл минимальный срок владения недвижимостью.

Борис продал в 2024 году квартиру за 6 млн рублей. В 2022 году он купил её за 4 млн рублей. Минимальный срок владения не истёк, расходы на покупку он подтвердить может.

Считаем НДФЛ: (6 млн – 4 млн) × 13% = 260 тыс. рублей.

Борис ранее не использовал своё право один раз получить имущественный вычет за покупку жилья, максимальная сумма которого в 2024 году была 260 тыс. рублей.

Сейчас он может заявить его к возврату и таким образом обнулить налог, который должен заплатить за продажу квартиры.

2. Владелец продал недвижимость и для уменьшения налога заявил право на вычет в размере документально подтверждённых расходов на её покупку.

Валерий купил в 2024 году квартиру за 5,5 млн рублей, а в 2025-м продал её за ту же цену. Он может уменьшить выручку от продажи квартиры на сумму расходов на покупку, потому что у него сохранились документы о понесённых расходах.

НДФЛ к уплате: 5,5 млн – 5,5 млн = 0 рублей.

Декларация за 2025 год у Валерия будет нулевая, но её надо будет подать, так как минимальный срок владения квартирой ещё не истёк.

3. После продажи объекта собственник использует вычет в размере расходов наследодателя или дарителя на покупку недвижимости.

Отец подарил Марине гараж в 2023 году, в 2025-м она продала его за 450 тыс. рублей.

Марина принимает к вычету подтверждённые расходы отца на покупку гаража — 460 тыс. рублей. Поэтому НДФЛ за продажу ей платить не придётся, но декларацию подать надо.

Исключение — стандартный вычет

Уменьшить размер НДФЛ можно, также использовав стандартный вычет от продажи жилой недвижимости: 1 млн рублей, который обычно применяется, если нет возможности подтвердить расходы при её покупке. Для той же цели можно воспользоваться вычетом от продажи другого имущества — 250 тыс. рублей.

Денис унаследовал от дедушки дом в деревне в 2024 году, в том же году он продал его за 900 тыс. рублей. Он не может подтвердить расходы деда на покупку дома: документы не сохранились, но применяет стандартный вычет 1 млн рублей — налога к уплате нет.

Минимальный срок владения домом у Дениса не истёк, но от подачи нулевой декларации он освобождён. С 2022 года физлицам не нужно сдавать налоговую декларацию при продаже жилья — домов, квартир — на сумму до 1 млн рублей, а также иного имущества, к которому относятся, в том числе гаражи и машино-места, — до 250 тыс. рублей. Эти суммы соответствуют размерам имущественных налоговых вычетов по НДФЛ.

Но если после применения стандартного вычета установленный лимит превышен, декларацию нужно подать в общем порядке.

Вычет 1 млн или 250 тыс. действует на все доходы за год, а не на каждый объект. Поэтому, если вы продали 2 земельных участка: один за 700 тыс., а второй — за 900 тыс. рублей, вычет 1 млн рублей применяется к совокупному доходу (700 тыс. + 900 тыс.), а не к каждому участку отдельно.

Воспользоваться одновременно двумя видами льгот, то есть и учесть расходы на покупку, и применить стандартный вычет, нельзя. Придётся выбрать что-то одно.

Зачем учитывать кадастровую стоимость недвижимости

Определяя доход от продажи недвижимости, надо учитывать кадастровую стоимость объекта. Налоговая будет считать доходом наибольшую из двух величин: цену по договору купли-продажи или 70% кадастровой стоимости имущества по состоянию на 1 января года продажи.

Андрей в 2024 году продал за 3 млн рублей квартиру в Казани, пострадавшую при пожаре, которую купил в 2023 году. При этом её кадастровая стоимость на 01.01.2024 была установлена в размере 4,4 млн рублей.

Доходом будет считаться 70% стоимости квартиры по кадастру: (4,4 млн × 0,7) = 3,08 млн рублей, так как она выше суммы, указанной в ДКП.

Минимальный срок владения квартирой не истёк, поэтому Андрею надо будет сдать декларацию. Будет ли она нулевой, зависит от того, какие вычеты он сможет применить.

В приведённом примере сделка прошла в 2024 году. Но надо учитывать, что с 1 января 2025 года региональным законодателям разрешено увеличивать понижающий коэффициент с 0,7 до 1 для целей уплаты НДФЛ (пункт 9 статьи 214.10 Налогового кодекса РФ). Это значит, что в некоторых регионах при расчёте налога будет применяться стоимость не 70% по кадастру, а 100%.

На начало 2025 года коэффициент до показателя 1 уже увеличили: Санкт-Петербург, Республика Крым, Республика Татарстан, Краснодарский край, Астраханская и Калининградская области и ряд других субъектов.

Следовательно, если бы Андрей продал свою квартиру в 2025 году, то из-за того, что она находится на территории Татарстана, доходом бы считалась 100% её кадастровой стоимости — 4,4 млн рублей.

Уточнить кадастровую стоимость объекта легко в личном кабинете налогоплательщика на сайте налоговой в разделе «Имущество» или с помощью выписки из ЕГРН: её можно бесплатно получить через госуслуги, запросив через поиск «Выписка о кадастровой стоимости».

Как и в какие сроки нужно подавать нулевую декларацию

По установленным правилам, отчитаться о полученных доходах — подать заполненную декларацию по форме 3-НДФЛ — налогоплательщик должен до 30 апреля года, который следует за годом, в котором продана недвижимость. То есть если вы продали квартиру или машино-место в 2025 году, декларацию нужно заполнить и передать в налоговую до 30 апреля 2026-го.

По общему правилу налог платят до 15 июля, но, если декларация получилась нулевая, платить не придётся.

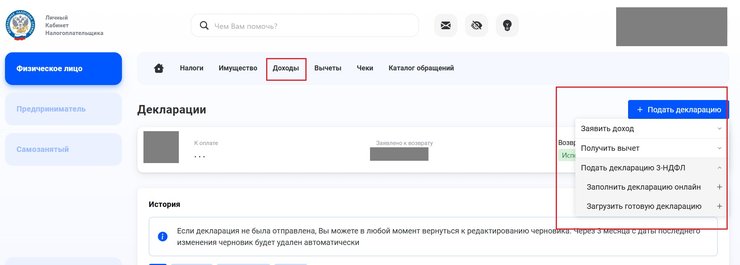

Удобнее всего подать декларацию в электронной форме через личный кабинет налогоплательщика: раздел «Доходы» → «Декларации» → «Подать Декларацию» → «Подать Декларацию 3-НДФЛ».

Скриншот с сайта lkfl2.nalog.ru

Её можно либо заполнить онлайн прямо на сайте, либо прикрепить готовый вариант, заполненный в специальной программе. Оба варианта предусматривают автоматический расчёт налога и проверку ошибок. Также можно подать декларацию в бумажном виде, обратившись в налоговую инспекцию по месту пребывания или в МФЦ.

Какие документы следует приложить к нулевой декларации

Для подтверждения сведений, которые указаны в декларации, налогоплательщику надо приложить к ней соответствующие документы. Если говорить о нулевой декларации при продаже недвижимости, то потребуются:

- выписка из ЕГРН;

- документы, на основании которых объект был приобретён и продан: договор купли-продажи, договор дарения, документ на наследство и т. п.;

- акты приёма-передачи недвижимости;

- квитанции, банковские выписки, расписки, подтверждающие факт передачи денег;

- документы, подтверждающие право на льготу при сокращении минимального срока владения: например, это могут быть документы, которые доказывают близкое родство с дарителем;

- при использовании к зачёту средств социального вычета — документы, подтверждающие понесённые расходы: справки об оплате медицинских услуг, об оплате обучения и т. п.

При онлайн-подаче декларации налоговая может дополнительно затребовать оригиналы документов, поэтому лучше держать их под рукой.

Что будет, если не подать декларацию в налоговую

За не сданную вовремя декларацию налогоплательщик получит штраф: 5% суммы налога, который надо заплатить, за каждый месяц просрочки.

Штраф не может быть:

- более 30% суммы налога;

- менее 1 тыс. рублей.

Так как декларация нулевая, то есть налога к уплате по ней нет, штраф составит 1 тыс. рублей.

Но если продать недвижимость раньше минимального срока владения и не сдать вовремя нулевую декларацию, налоговая не увидит, за счёт чего было произведено уменьшение НДФЛ, и выставит требование об уплате налога.

Главное

— В нулевой декларации сумма налога к уплате или возврату равна нулю.

Если минимальный срок владения недвижимость — 3 или 5 лет — истёк, подавать декларацию и платить НДФЛ после продажи жилья не надо.

— При продаже недвижимости до истечения минимального срока владения нужно подать декларацию, даже если она нулевая. Исключение — если доход от сделки меньше или равен сумме стандартных вычетов: 1 млн для жилья или 250 тыс. рублей для иного имущества — например, гаража или машино-места.

— Нулевая декларация может получиться, если доход от продажи уменьшат за счёт расходов, понесённых при покупке имущества, или за счёт налоговых вычетов.

— Нулевую декларацию надо подать до 30 апреля года, следующего за тем, в котором получен доход.